컴투스, 비용 감소 긍정적…퍼블리싱 성과 주목해야-교보 | 한국경제 (hankyung.com)

"컴투스, 비용 감소 긍정적…퍼블리싱 성과 주목해야"-교보

"컴투스, 비용 감소 긍정적…퍼블리싱 성과 주목해야"-교보, 목표가 5만7000원→4만8000원

www.hankyung.com

컴투스 그룹 ‘엑스플라’의 웹3 전략…“팬덤·접근성·신뢰도” - 매일경제 게임진

컴투스플랫폼 이루다 본부장 ‘제3회 대한민국 NFT/블록체인 게임 컨퍼런스’ 강연

game.mk.co.kr

한기평, 컴투스 신용등급 'A-'로 하향…"실적 개선여력 제한적" | 연합뉴스 (yna.co.kr)

한기평, 컴투스 신용등급 'A-'로 하향…"실적 개선여력 제한적" | 연합뉴스

(서울=연합뉴스) 송은경 기자 = 실적 부진을 겪고 있는 게임사 컴투스[078340]의 신용등급이 한 단계 강등됐다.

www.yna.co.kr

▶ 견조한 ‘천공’과 야구 라인업 매출 + 자회사 경영효율화로 흑자전환

2024년 1분기 컴투스는 신작 효과가 없음에도 별도 매출이 견조하게 유지(YoY -2.7%)된 가운데, 수익성 개선을 위한 연결 종속회사 수 감소에 따른 자회사 매출 감소(YoY 40.9%)로 연결 매출은 1,578억원(YoY -13.7%) 기록. 구체적으로 별도 매출 중 ‘서머너즈 워: 천공의 아레나’ 10주년 행사로 RPG 매출은 817억원(QoQ +11.1%, YoY -15.7%), 스 포츠 게임 매출은 425억원(YoY +45.2%, QoQ -7.4%). 영업이익은 12억원(YoY, QoQ 흑 자전환)을 기록. 2H23부터 진행된 본사 및 자회사 경영효율화와 주요 게임의 견조한 성과 에 기인해 수익성 개선 효과가 나타남. 별도 영업이익은 62억원(YoY 흑자전환, QoQ +146.2%), 자회사 영업손실은 -50억원으로 전분기비 128억원 축소.

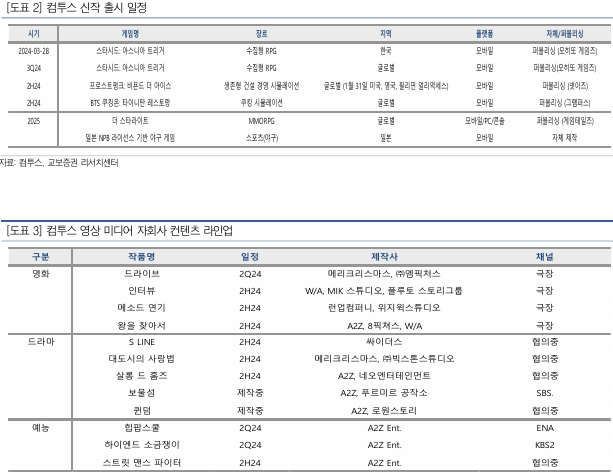

▶ 24년 글로벌 퍼블리싱 확장, 25년은 일본 NPB 라이선스 게임 출시 예정

2024년 동사는 자체 개발작 뿐 아니라 외부 개발작의 퍼블리싱 영역으로도 사업 영역을 확장하고 있어 여러 장르를 포괄한 게임 포트폴리오를 발전시키고 있음. 구체적으로 ‘스타 시드’(3월 28일 국내, 3Q24 글로벌), ‘프로스트펑크: 비욘드 더 아이스’(넷이즈 개발, 2H24), ‘BTS 쿠킹온’(그램퍼스 개발, 2H24), ‘스타라이트’(게임테일즈 개발, 25년 런칭)가 이에 해당. 뿐만 아니라 2025년에는 NPB 라이선스 기반 실사형 모바일 야구 게임 ‘プロ野 球V25(가제)’ 출시 계획. 동사 야구 엔진을 기반으로 현역 선수 헤드 스킨 및 12개 구장, 최신 로스터 및 리그 일정을 구현해 모바일 야구 게임에서의 강점을 통해 권역 확장 기대.

▶ 투자의견 Buy 유지, 목표주가 48,000원으로 하향

게임부문 추정치 조정 및 종속회사/투자자산 가치 재산정에 따라 목표주가를 48,000원(종 전 57,000원)으로 조정하며, 투자의견은 Buy 유지. 효율화된 비용 구조를 바탕으로, 퍼블 리싱과 자체 개발작의 균형잡힌 포트폴리오를 통해 연간 영업이익 흑자 전환을 전망. 2024 년에는 ‘서머너즈 워: 천공의 아레나’와 야구라인업 매출이 견조하게 유지되는 가운데 퍼블 리싱 라인업의 흥행이 주가 반등 트리거로 작용할 것으로 예상.

'돈벌어보자! > 종목뉴스' 카테고리의 다른 글

| 디아이티, 반도체 레이저 장비 공급 확대로 이익성장 기대 (1) | 2024.06.13 |

|---|---|

| 비스토스 주가급등 저출산위 종합대책 내달 발 (0) | 2024.06.12 |

| 피에이치에이, 美공장 매출 증가 기대 (1) | 2024.06.11 |

| AP시스템, 저평가 분석 등에 강세 (0) | 2024.06.10 |

| 제이브이엠, 올해 사상 첫 영업이익률 20% 돌파 기대 (0) | 2024.06.10 |

댓글