코스닥 2.5% 급락…시총 1위 에코프로비엠 '선방' (edaily.co.kr)

코스닥 2.5% 급락…시총 1위 에코프로비엠 '선방'

코스닥 지수가 2% 넘게 급락하고 있다. 개인이 1690억원을 사들이고 있지만 기관과 외인의 팔자세가 거세다. 특히 외국인은 1000억원대 순매도에 나서며 지수를 끌어내리고 있다. 20일 마켓포인트

www.edaily.co.kr

SK證 "에코프로비엠, 매출액 초고속 성장 순항 중" :: 공감언론 뉴시스통신사 :: (newsis.com)

SK證 "에코프로비엠, 매출액 초고속 성장 순항 중"

[서울=뉴시스]신항섭 기자 = SK증권은 15일 에코프로비엠에 대해 매출액 초고속 성장이 순항 중이라고 분석했다

www.newsis.com

에코프로비엠, 수익성 개선 전망(기업)-NSP통신 (nspna.com)

에코프로비엠, 수익성 개선 전망(기업) - NSP통신

에코프로비엠(247540)은 2분기 매출액이 9280~9940억원(QoQ+40~50%), 수익성(OPM)은 QoQ 개선될 전망이다.메탈 가격 연동된 판가는 상승, 견조한 하이니켈 수요로 출하량은 증가할 것으로 예상된다.전창현

www.nspna.com

에코프로비엠, 헝가리 양극재 공장부지 계약체결…BMW 공장 인접 (theguru.co.kr)

에코프로비엠, 헝가리 양극재 공장부지 계약체결…BMW 공장 인접

[더구루=정예린 기자] 에코프로비엠의 헝가리 양극재 공장 설립 프로젝트가 본격적인 닻을 올렸다. 대규모 부지를 확보하며 건설 준비가 순항하고 있다. 라즐로 파프 헝가리 데브렌체시 시장은

www.theguru.co.kr

[특징주] 에코프로비엠, 양극재·2차전지 관련주 영향 어디까지? 주가 살펴보니 < 국내 주가 < 경제 < 기사본문 - 내외경제TV (nbntv.co.kr)

[특징주] 에코프로비엠, 양극재·2차전지 관련주 영향 어디까지? 주가 살펴보니 - 내외경제TV

[내외경제TV] 진병훈 기자=2차전지 및 양극재 관련주로 통하는 에코프로비엠의 주가에 투자자들의 관심이 쏠리고 있다.14일 오후 2시 53분 기준 에코프로비엠의 주가는 전일 대비 3.60% 오른 529,900

www.nbntv.co.kr

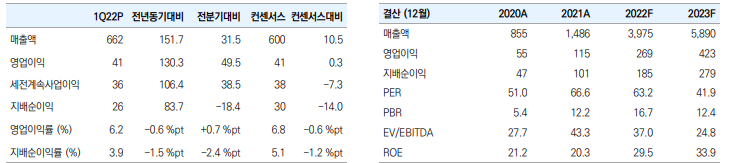

▶1Q22 Review : P와 Q 모두 상승

1Q22 잠정실적 매출액 6,625억원(+31.5% QoQ), 영업이익 411억원(+49.5% QoQ) 달성. CAM4, CAM4N 가동 중단 영향으로 생산 및 매출 차질 우려됐으나, CAM6 2라인의 조기 가동을 통해 Capa 손실 최소화. 주요 메탈 가격 상승분 판가 반영, 가동률 상승에 따른 생산량 확대로 P와 Q 모두 상승. NCA는 Gen5향 공급 본격화, NCM은 9.5.5 배터리향 공급 확대되며 전분기 대비 증가. 다만, 수익성은 전분기 반영되었던 일회성 비용 제거되었음에도 불구 소폭 개선. CAM4, CAM4N 가동 중단 및 CAM6 조기 Ramp-up 과정에서의 고정비 상승 효과에 기인

▶2Q 및 연간 실적 눈높이 상향 필요

2Q 및 연간 실적에 대한 눈높이 상향 필요. 2Q부터 Gen5 배터리 적용 모델 확대(BMW i4 → i7, iX), 포드 F150 라이트닝 양산 시작에 따른 9.5.5 배터리 공급 증가에 따라 동사의 NCM, NCA 소재의 본격적인 출하 증가 전망. 연중 최대 가동률 유지될 것으로 예상되며, 고객사 주문 증가로 CAM5N과 CAM7의 연내 조기 가동 유력.

고객사 수요 확대되는 점을 감안해 올해 예상 양극재 출하량을 기존 91,900톤에서 95,100톤으로 상향 조정했으며, 메탈 시세 변동에 따른 판가 추가 상승을 고려해 동사의 예상 매출을 2Q 1.02조원 → 3Q 1.07조원 → 4Q 1.22조원으로 전망. 2Q부터 CAM4 완전 재가동 및 CAM6 Ramp-up 완료로 고정비 부담 감소함에 따라 수익성도 점진적 개선될 것으로 판단

▶목표주가 72만원으로 상향

목표주가 산정의 기준이 되는 ‘24년 예상 순이익을 기존 추정치 대비 +5.1% 상향 조정함에 따라 목표주가를 기존 68만원에서 72만원으로 +5.9% 상향 조정. Target P/E는 40.X 유지. 고객사 수요가 예상보다 빠르게 증가하는 추세이며, 예상 OPM을 다소 보수적으로 추정(기존 8.2% → 7.7%로 하향)한 점을 고려하면 향후 추정치는 지속 상향 조정될 가능성 높음. 이번실적발표 컨퍼런스콜을 통해 연초 상향된 ‘26년 기준 55만톤의 Capa가 추가 상향될 가능성 존재함을 언급했음을 주목할 필요. 연초부터 화재와 내부자 거래 등의 이슈로 주가 조정의 골이 깊었던 만큼 지금부터는 성장성에 집중해 적극적인 매수가 필요한 구간으로 판단

'돈벌어보자! > 종목뉴스' 카테고리의 다른 글

| 두산, 尹 원전산업 전폭지원에도 웃지 못하는 이유 (0) | 2022.06.23 |

|---|---|

| “한국금융지주, 2분기 실적부진 불가피… 하반기 반전 모색” (0) | 2022.06.22 |

| 원익QnC, "종속회사 MOMQ, 쿠어스텍 2252억에 인수" (0) | 2022.06.20 |

| 삼성SDI, 테슬라 규격 원통형 배터리 만든다 (0) | 2022.06.19 |

| LG이노텍 승부수…올 투자액 4천억 중 벌써 70% '베팅' (0) | 2022.06.15 |

댓글