“스튜디오드래곤, 김수현·김지원…화제성과 수익성 모두 잡을 것” - 매일경제 (mk.co.kr)

“스튜디오드래곤, 김수현·김지원…화제성과 수익성 모두 잡을 것” - 매일경제

대신증권은 8일 스튜디오드래곤에 대해 김수현과 김지원의 ‘눈물의 여왕’ 방영에 대한 기대감을 내비치며 투자의견 매수, 목표가 7만8000원을 유지했다. 대신증권은 작년 스튜디오드래곤 주가

www.mk.co.kr

DB금융 “스튜디오드래곤 목표주가 하향, 지난해 4분기 실적 기대 밑돌아” (businesspost.co.kr)

DB금융 “스튜디오드래곤 목표주가 하향, 지난해 4분기 실적 기대 밑돌아”

[비즈니스포스트] 스튜디오드래곤 목표주가가 낮아졌다.지난해 4분기 실적이 시장기대치를 크게 하회한 점과 올해 연간 작품 수 축소가 예상되는 점 등이 반영됐다.스튜디오드래곤 목표..

www.businesspost.co.kr

[오늘의 증시 리포트] 스튜디오드래곤, 올해 시청률 반등 시작…넷플릭스 디커플링 심화도 반등 근거 - 이투데이 (etoday.co.kr)

[오늘의 증시 리포트] 스튜디오드래곤, 올해 시청률 반등 시작…넷플릭스 디커플링 심화도 반등

◇스튜디오드래곤지난해 주가 부진은 시청률 하락, TV 광고 부진 등에 기인올해 시청률 반등 이미 시작, ‘눈물의 여왕’은 화제성, 수익성 겸비ENM과의

www.etoday.co.kr

▶ 투자의견 매수(Buy), 목표주가 78,000원 유지

목표주가 78천원은 잔여이익평가모형(RIM)을 이용하여 산출

▶ 시청률의 반등은 이미 시작됐다!

23년 드래곤 주가의 부진은 18년 이후 가장 낮은 시청률, TV 광고 부진에 따른 미디어업 전반적인 주가 하락, TV 광고 위축에 따른 광고 연동형 실적 일부 영향 1) 시청률의 반등은 이미 시작. 23년 주요 작품 평균 6% 대비 24년은 8.4%. 3/9 박지은 작가, 김수현/김지원의 <눈물의 여왕> 방영. 박지은 작가는 최고 시청률 22% <사랑의 불시착>, 21% <푸른바다의 전설>의 작가. <눈물의 여왕>은 32% <내 조의 여왕>, 17% <역전의 여왕>에 이은 박지은 작가의 여왕 시리즈 이번 작품은 제작비가 평균의 두 배 이상으로 추정되고, 글로벌 OTT에 동시방영되며, Recoup율도 평균을 크게 상회하는 것으로 추정. 화제성 및 수익성 모두 겸비 2) TV 광고는 23.9월부터 반등을 시작했으나, 12월 주춤 후 1Q24 광고 비수기를 지나는 중. 4월부터는 대형 정치 이벤트 종료, 광고 성수기 진입 및 7~8월 올림픽 을 앞두고 TV 광고가 다시 반등에 나설 것으로 전망

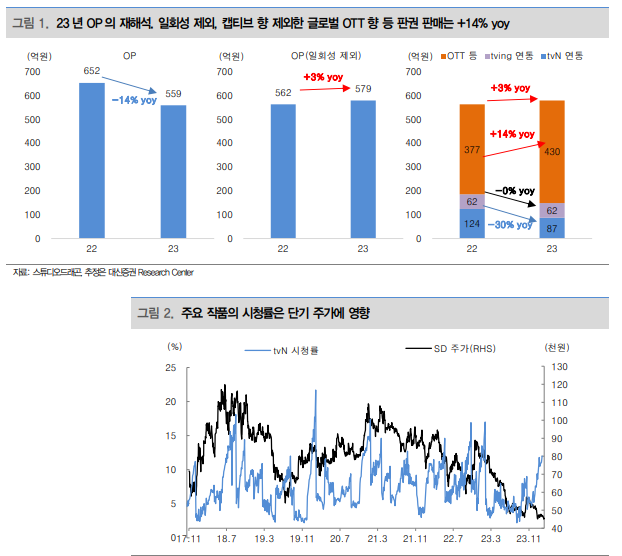

3) 23년 실적의 재해석. OTT향 등 판권 판매는 오히려 +14% yoy

드래곤은 17년부터 23년까지 캡티브 비중 80%대, 자체기획 비중 20%대, 글로벌 OTT향 공급은 Volume Deal(연간 계약 물량 공급) 등의 전략으로 외형 성장 24년부터는 캡티브 비중 50% 이내, 자체기획 비중 50% 이상, 글로벌 OTT향 공 급은 Volume Deal 외에 추가 수익을 추구하는 계약 형태로의 변화 추진 이러한 변화 과정에서 일시적인 매출/이익 정체는 발생하지만, 내용면에서는 추구 하는바 대로 진행 중. 23년 실적도 캡티브에 연동된 부분 제외시는 성장 23년 OP 559억원(-14% yoy). 22~23년 일회성 요인들 제거시 OP는 562억원에 서 579억원으로 +3% yoy 상승. 비중 22%의 tvN향 실적은 TV 광고 -30% yoy의 영향으로 하락. 이를 제외한 OTT향 등 판권 판매는 오히려 +14% yoy

'돈벌어보자! > 종목뉴스' 카테고리의 다른 글

| 제이오 주가 급등 전방시장 확대에 CNT 추가 증설 기대 (0) | 2024.03.12 |

|---|---|

| 아이에스동서, 인터배터리 2024서 '폐배터리 재활용 밸류체인' 소개 (0) | 2024.03.12 |

| 한섬, 파리 패션위크서 여성복 '타임' 신제품 350종 공개 (1) | 2024.03.08 |

| 반도체 업황 회복 웨이퍼 테스트 기업 와이아이케이 수혜 전망 (0) | 2024.03.07 |

| 인탑스, 2분기 내 웨어러블 로봇 양산 전망 (1) | 2024.03.07 |

댓글