[특징주]코미코, 강세…아시아법인 중심 실적 개선 부각 (edaily.co.kr)

[특징주]코미코, 강세…아시아법인 중심 실적 개선 부각

코미코(183300)가 강세를 보인다. 아시아법인 중심의 실적 개선이 부각되고 있다는 증권사 분석이 투자심리를 자극한 것으로 보인다. 19일 마켓포인트에 따르면 오전 9시 13분 현재 코미코는 전 거

www.edaily.co.kr

'불법 유통'에 웹툰·웹소설 적자…플랫폼 대응 '역부족' (newstomato.com)

'불법 유통'에 웹툰·웹소설 적자…플랫폼 대응 '역부족'

빅테크 애플·아마존까지 진입…레드오션 된 웹툰 시장

www.newstomato.com

2분기 실적시즌 … 분기 이익률 급등한 종목은 - 매일경제 (mk.co.kr)

2분기 실적시즌 … 분기 이익률 급등한 종목은 - 매일경제

몰라봐서 미안해실적도 주가도 괄목상대이 종목, 아마존 닮았네

www.mk.co.kr

▶ 2Q24 예상 영업이익 321억원

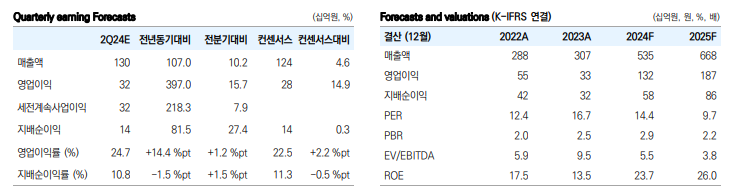

동사 연결기준 2Q24 예상 매출액과 영업이익은 각각 1,300억원(YoY +107%, QoQ +10%), 321억원(OPM 25%, YoY +394%, QoQ +15%)으로 시장 컨센서스를 크게 상회할 것. 1)세정/코팅 예상 영업이익은 93억원(OPM 13%, YoY +45%, QoQ +20%)으로, 국내 메모리반도체 가동률 회복세에 더해 아시아법인(싱가폴/대만) 중심의 가동률 정상화에 따른 실적 개선 초입 구간에 진입하며, 2)자회사 미코세라믹스 예상 영업이익은 228억원(OPM 41%, YoY +185%, QoQ +1%)으로 세라믹히터 수요는 여전히 견조한 가운데 전분기대비 수익성 개선도 가능했을 것으로 추정하기 때문.

▶ 투자의견 BUY, 목표주가 14만원으로 상향 조정

동사 연결기준 연간 예상 영업이익은 2024/2025년 각각 1,316억원(OPM 24%, YoY +298%), 1,872억원(YoY +42%)으로 실적 추정치를 상향 조정하고, 코미코에 대한 목표주가를 상향 조정. 1)아시아법인 반도체 고객들의 가동률은 2Q24를 시작으로 재차 높아지며 향후 실적 추정치 상향 조정의 근거가 될 것. 특히 싱가폴법인은 현재 북미 메모리반도체 고객 가동률 회복에 따른 수요뿐만 아니라 유럽 신규 장비사 세정 사업 확대에 따른 수익성 개선이 전망된다는 점을 주목. 대만법인 주력 고객사의 선단공정 내 가동률 상승이 동사 중장기 실적에 긍정적일 것으로 전망하며, 안성법인은 과거 대규모 투자에 대한 감가상각비 종료에 따라 4Q24부터 영업이익 Leverage가 가능할 것으로 추정. 2)2024~2025년 자회사 미코세라믹스 중심의 실적 개선세도 이어질 것. 메모리반도체 Capex 영향으로 주력 고객사의 ALD 장비용 세라믹 히터 수요는 2H24부터 재개되고, 중화권 반도체 거래선 확대 및 수요 증가세를 예상하기 때문. 또한 ESC(식각장비향 파츠) 시장 내 동사의 입지가 강해지며 중장기 고성장세를 이어 나갈 것으로 예상. ESC 시장 규모는 약 15~20억불에 달하는 가운데 동사 ESC 매출은 전년비 두배 성장이 가능할 것으로 기대. 3)인텔 Foundry의 대규모 Capex에 따른 중장기 수혜 전망. 미국 Hilsbro 법인은 고부가 제품 중심으로 가동률이 상승하며 본사 세정/코팅 사업내 이익 기여도가 재차 높아질 것.

'돈벌어보자! > 종목뉴스' 카테고리의 다른 글

| 팬오션, 2분기 좋은 운임, 좋은 실적 (5) | 2024.07.22 |

|---|---|

| '팀코리아' 체코 원전 수주…대우건설 'K건설 시공 경쟁력' 입증 (3) | 2024.07.20 |

| 덴티움 실적 부진 전망…中정책·러시아 통관 이슈 (0) | 2024.07.18 |

| LG유플러스 "9호선 'LTE-R' 구축 사업 단독 수주 이달 착수" (0) | 2024.07.17 |

| 한온시스템, 본계약 앞두고 주가 회복하나 (0) | 2024.07.16 |

댓글