'디지털 광고' 흥행한 제일기획…2Q 영업익 721억원 (news1.kr)

'디지털 광고' 흥행한 제일기획…2Q 영업익 721억원

사실 앞에 겸손한 민영 종합 뉴스통신사 뉴스1

www.news1.kr

신한금투 "제일기획, 디지털 앞세운 기업가치 상승…목표가↑" :: 공감언론 뉴시스통신사 :: (newsis.com)

신한금투 "제일기획, 디지털 앞세운 기업가치 상승…목표가↑"

[서울=뉴시스]신항섭 기자 = 신한금융투자는 27일 제일기획에 대해 디지털을 앞세운 기업가치 상승이 지속되고 있다고 분석했다

www.newsis.com

[특징주]제일기획, 사상 최대 호실적에 ‘강세’ (edaily.co.kr)

[특징주]제일기획, 사상 최대 호실적에 ‘강세’

분기 기준 사상 최대 실적을 달성한 제일기획(030000)이 장 초반 강세다.27일 마켓포인트에 따르면 이날 오전 9시7분 기준 제일기획은 전거래일 대비 500원(2.00%) 오른 2만5550원에 거래 중이다.전날

www.edaily.co.kr

데일리한국:제일기획, 성장·배당 매력 부각-NH (hankooki.com)

제일기획, 성장·배당 매력 부각-NH

[데일리한국 정우교 기자] NH투자증권은 27일 제일기획에 대해 안정적인 성장과 배당 매력이 동반되는 사업자라고 평가했다. 투자의견 '매수', 목표주가 3만1000원을 유지했다. 이화정 NH투자증권

daily.hankooki.com

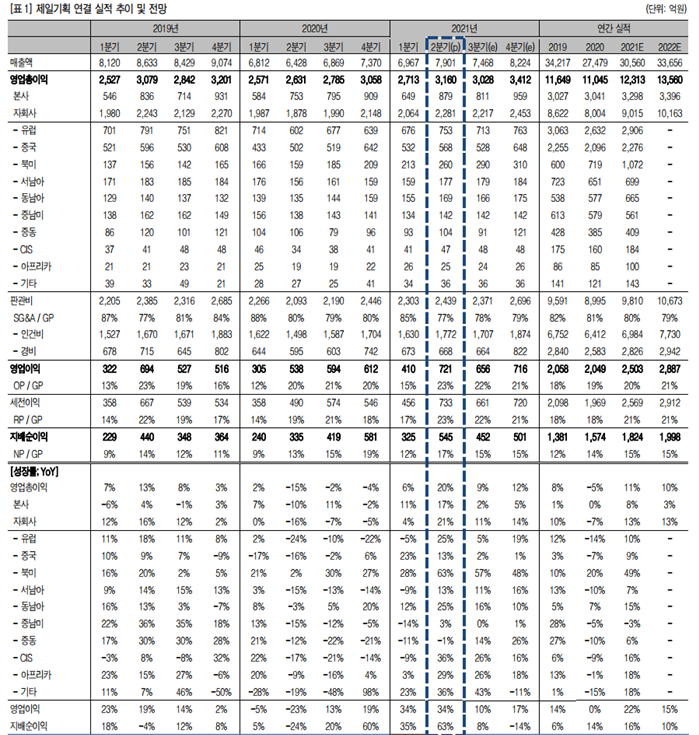

▶ 2021년 2분기 리뷰

- 2Q21 실적은 “계열/비계열 광고물량의 동반성장에 따른 역대 최대 영업이익 시현”으로 정리. 1)연결 영업총이익은 2년 전인 2Q19의 3,079억원 대비 2.6% 증가. 연결기준 계열물량은 2,248억원(+17% YoY), 비계열물량은 912억원(+28% YoY)을 각각 기록한 것으로 추정. 컨센서스에 의하면, 삼성전자의 2Q21 B2C 사업매출(IM+CE 기준)은 YoY로 18% 증가 추정. 디지털 중심의 통합 솔루션 강화에 따른 삼성전자 대행물량 증가가 돋보이는 가운데, 비계열에선 전년동기 계열대비 상대적으로 부진했던 기저효과가 작용했던 것으로 보임. 2)서비스별 물량은 디지털 1,576억원(+39% YoY), BTL 984억원(+7% YoY), ATL 600억원(+4% YoY)을 기록한 것으로 추정. 리테일(BTL)과 ATL은 2년 전인 2Q19 수준 회복. 3)지역별로는 본사(+17% YoY), 유럽(+25% YoY), 중국(+13% YoY) 등 3대 영업지역의 호조 외에 북미(+63% YoY)의 폭발적 성장세가 돋보임. 북미 지역 급성장은 삼성전자 IM사업부향 통합서비스 수주지역이 2020년 텍사스 → 2021년 위스콘신, 아이오와로 확장된 점에 기인. 4)연결 판관비는 2,439억원(+17% YoY)으로 증가. 판관비단의 핵심지표인 Compensation Ratio(인건비/영업총이익)는 2Q19 54% → 2Q20 57% → 2Q21 56%의 흐름. 디지털 중심의 인력구조 재편 과정에서, 신규 채용인력이 즉각적인 성과를 내고 있다는 의미로 해석 가능

▶ 디지털 성장동력 업그레이드

- 동사의 성장동력은 2019년까지만 해도 삼성전자 닷컴물량 확대에 맞춰져 있었음. 2020년 이후로는 삼성전자의 퍼포먼스 강화(i.e. 매출증대, 비용절감, 마케팅효과 개선)를 위한 디지털 중심의 통합 마케팅이 핵심 성장동력으로 부각. 동사는 자회사간 협업, CoE 운영확대를 통한 서비스 고도화를 추진 중에 있어 삼성전자향 IT/마케팅 수주확대가 지속될 것으로 기대. 동사가 추진 중인 데이터, 테크 등 디지털 관련 M&A도 통합 마케팅 역량 강화를 위한 것. 즉각적인 M&A 시너지 효과를 기대할 수 있다는 의미

동사의 2021년 영업총이익 성장률(YoY)은 11%로 추정되어 글로벌 5대 광고지주 대비 월등하게 높고 배당수익률도 3.8%로 옴니콤과 퍼블리시스에 육박하고 있음. 동사 영업총이익 中 디지털 비중은 2Q21 기준 50%에 도달. 높은 Multiple 부여가 가능한 사업 비중 확대, 글로벌 Peer(5대 광고지주) 대비 상대적으로 덜 오른 주가(YTD) 등이 매력적이란 판단

'돈벌어보자! > 종목뉴스' 카테고리의 다른 글

| 쌍용C&E, 상반기 매출 7528억 기록…"환경사업 수익 확대" (0) | 2021.08.09 |

|---|---|

| 한국금융지주, 2·4분기 연결 지배순이익 전망치 상회 (0) | 2021.08.08 |

| SK하이닉스, 2Q 반도체 훈풍···"하반기 더 좋다" (0) | 2021.07.31 |

| LX세미콘, LX그룹 황금알 부상.. 반도체 호황 영업익 3000억 전망 (0) | 2021.07.29 |

| 덕산네오룩스, 아이폰13 출시 기대감에 주목 (0) | 2021.07.28 |

댓글